この数年で、所得税、相続税、消費税、酒税、たばこなどが増税・・・

給料はあがらず、実質賃金は下がるばかり。なかなか厳しい世の中です。

はたしてあなたはどれくらい税金等を支払っているのでしょう。実際にあなたがもらっている給料の手取りはいくら程度なのでしょう。

普段の給料明細を見ていてもかなり引かれているなぁと感じている人が多いはずです。

今回はあなたは給料からどれくらい税金などで引かれ、手取り額はどのくらいになるのかを年収別に一覧にまとめてみました。

この手取り一覧をみると、税金ってすごい額だなとあらためて思います。

では節税をし、手取り額を増やす方法はないのでしょうか。

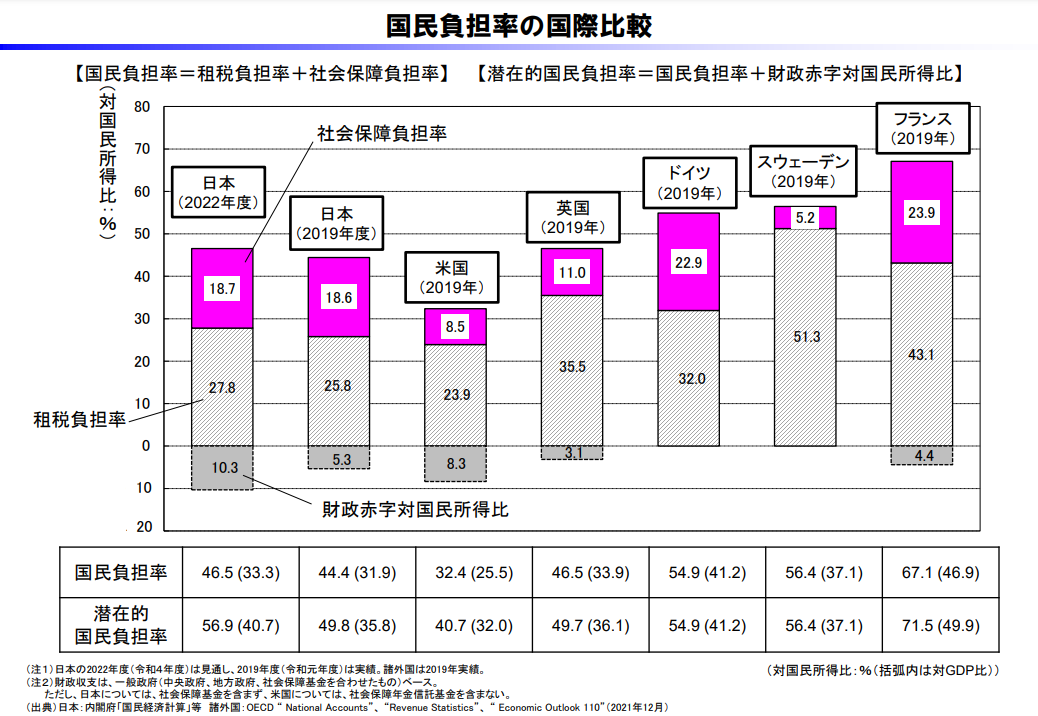

また、今回は他の国についてもご紹介。日本に比べて、他の国はどれくらい税金をとられるのでしょうか。

気になる疑問について解説をしていきます。

今転職を考えていなくても転職エージェントには登録した方が良い

たとえ今転職する気がなくても、自身のキャリアプランなどについて転職エージェントは無料で相談に乗ってくれます。

相談することで自身の正しい市場価値が分かり、今後のキャリアについても考えやすくなるでしょう。

また、転職意欲の低い段階から情報を集めておくことで、いざという時にスムーズに転職活動を行えます。

・マッチ度の高い求人紹介

・履歴書作成や面接対策のサポート

・スケジュール管理

・転職先企業との給与交渉

| おすすめの無料転職エージェント | 公式 |

|---|---|

リクルートエージェント | 公式 |

マイナビAGENT | 公式 |

就職カレッジ |

※リクルートエージェント・マイナビ・就職カレッジのプロモーションを含みます。

年収別手取り額一覧

では、年収ごとの手取り額について紹介していきます。

手取りの考え方

一般的に年収とは「総支給額」のことをいいます。基本給に役職手当、家族手当、残業手当といったものを全て足したものです。

そしてそこから所得税、住民税、保険・年金といった天引きされるものをを除いた額が「手取り額」です。

実際に手元にくるのは手取り額になるわけですが、年収○○円とは違いますので注意しましょう。

年収額は毎年12月にくる源泉徴収票で確認することができます。

総支給額:給与明細に記載されている差し引き前の金額

手取り:税金や保険等を引いた後の実際に振込がある金額

年収別手取り額一覧表

下記に平均的な年収別の手取り額の一覧を記します。

ただしあくまで、概算で計算をした表となります。

家族構成や保険控除等により異なってきますので、参考値として見てください。

特に、住民税は昨年の年収から金額が決まっていますので、昨年と今年で年収に大きな違いがある場合は、手取り額も大きく変わってきます。

手取りの計算については変動はするものの総支給額の75%~85%の間に収まることが多いため、75%と85%の金額をそれぞれで計算をしています。

| 総支給額(年収) | 手取り(75%掛け) | 手取り(85%掛け) |

| 100万円 | ¥750,000 | ¥850,000 |

| 150万円 | ¥1,125,000 | ¥1,275,000 |

| 200万円 | ¥1,500,000 | ¥1,700,000 |

| 250万円 | ¥1,875,000 | ¥2,125,000 |

| 300万円 | ¥2,250,000 | ¥2,550,000 |

| 350万円 | ¥2,625,000 | ¥2,975,000 |

| 総支給額(年収) | 手取り(75%掛け) | 手取り(85%掛け) |

| 400万円 | ¥3,000,000 | ¥3,400,000 |

| 450万円 | ¥3,375,000 | ¥3,825,000 |

| 500万円 | ¥3,750,000 | ¥4,250,000 |

| 550万円 | ¥4,125,000 | ¥4,675,000 |

| 600万円 | ¥4,500,000 | ¥5,100,000 |

| 650万円 | ¥4,875,000 | ¥5,525,000 |

| 総支給額(年収) | 手取り(75%掛け) | 手取り(85%掛け) |

| 700万円 | ¥5,250,000 | ¥5,950,000 |

| 750万円 | ¥5,625,000 | ¥6,375,000 |

| 800万円 | ¥6,000,000 | ¥6,800,000 |

| 850万円 | ¥6,375,000 | ¥7,225,000 |

| 900万円 | ¥6,750,000 | ¥7,650,000 |

| 950万円 | ¥7,125,000 | ¥8,075,000 |

| 1,000万円 | ¥7,500,000 | ¥8,500,000 |

年収別の手取り額一覧をみると一目瞭然ですが、年収が高いと税金がすごい額になってきますね。

給料が低いほど税金の比率は低いので、同じ額を世帯として稼ぐなら1人で高年収を稼ぐよりも、夫婦2人で稼いだほうが手取り額としては多いです。

それでも1人あたりの年収は高いことにはありません。

年収は勤めている会社次第な部分が大きく、実際の適正年収とは離れている場合も多いです。

一度、自身の適正年収について調べてみるといいかもしれません。

手取りの計算方法

ざっくりと述べた手取り額ですが、その計算方法も紹介しましょう。

手取り額の計算方法

上記でも述べましたが、手取り額は家族構成や、保険控除等のよって変わってきます。

上記の一覧はあくまで平均です。

それは、ある条件にあてはまる場合に適用される控除があるからです。

控除には所得控除と税額控除があります。

この額を除いた上で、税金が計算されます。

所得控除

所得控除とは、所得税計算時の年収から差し引かれるものです。

所得税は、年収が高ければ高いほど引かれる為、実際の年収と手取り額の差が大きくなっていきます。

所得控除されることで、実際より低い所得額で所得税が計算される為、税金が減ってくれます。

所得控除には配偶者がいる場合に受けられる配偶者控除や、その他の扶養親族がいる場合の扶養控除、生命保険料を支払った場合に適用される生命保険料控除等があります。

控除の種類は15種類ほどあります。

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 生命保険料控除

- 医療費控除

- 社会保険料控除

- 基礎控除

- 雑損控除

- 小規模企業共済等掛金控除

- 寄附金控除

- 障がい者控除

- 勤労学生控除

- ひとり親控除

- 地震保険料控除

- 寡婦控除

税額控除

税額控除とは、所得控除後に決まった所得税額からその分を払わなくてよくなるという控除。

税額控除には、住宅ローンを利用したマイホーム購入時に適用される控除や、ふるさと納税などがあります。

控除が多ければ、多いほど手取り額は大きくなっていきます。

- 配当控除

- 外国税額控除

- 住宅借入金等特別控除

- 認定NPO法人等寄付金特別控除

- 公益社団法人等寄付金特別控除

- 認定住宅新築等特別税額控除

- 住宅耐震改修特別控除

- 住宅特定改修特別税額控除

- 政党等寄付金特別控除

税金の徴収

サラリーマンの場合、毎月の給料からは源泉徴収という形で税金が引かれます。

しかし、これは推定の金額です。

税金は手取り一覧のように、年収によって税金が決まります。

これを月収額から正確に決めるのは無理な話ですよね。

人によってはボーナスの額も違いますから、毎月の給料から正確な税金を徴収することができません。

その為に年末調整があります。

給料から税金をとりすぎていた場合に、年末に返してくれる制度です。

会社で手続きをしている会社もありますが、そうでない会社もあります。

もし会社でやってくれていない場合は、絶対に実施しましょう。

その他税金一覧

ここまでで給与から引かれる税金について解説をしましたが、それ以外にも日常生活で税金が引かれることは多くあります。

その他の税金についても紹介をいたします。

- 消費税

- 酒税

- たばこ税

- 自動車税

- 固定資産税

- 相続税

- ガソリン税

- 贈与税

この中でも消費税は特に身近な税金となるので、この税率が上がると実質的に手取りが少なくなると言っても過言ではありません。

手取り額を増やす為の節税方法

手取り額を増やす為に、節税をするにはどうすればいいのでしょうか。

サラリーマンにとってはなかなか難しいと考える人も多いでしょう。

確かに、自営業の方々と比べるとやれることは少ないですが、全くできないわけではありません。

活用すべきは、上記でも説明した控除です。

以下の控除を活用することで、節税をすることができます。

確定拠出年金

もしあなたの勤めている会社が確定拠出年金を導入しているのであれば入らない手はありません。

確定拠出年金として、拠出した掛金は所得控除され所得税や住民税を下げることができます。

また、掛金の運用による収益は非課税であり、さらに退職時に年金や退職金として受ける場合には退職所得控除や年金等控除の対象となる為、毎月の給料から引かれる税金よりも低くなります。

目の前で考えてしまうと手取り額は増えないどころか、毎月の給料から一定額が引かれる為要検討ですが、長い目で見れば大きなメリットがあります。

個人年金

個人年金は、その保険料の一部を所得額から控除することができます。

これにより、所得税や住民税を下げることができます。

毎月の給料から一定額引かれる為、生活に影響しますが、

それを貯金として考えることができるのであればぜひ入るべきだと思います。

もし入っていない人がいれば、一度、損得を計算してみてはいかがでしょうか。

ふるさと納税

2000円を超える部分について、所得税、住民税から全額を税額控除されます。

税額控除なので、まるっと払わなくてよくなるのです。

そして、寄付金額に応じて、様々な地方の名産を手に入れることができるのです。

実際払うお金は2000円なのに、高級牛やカニやメロンなどもあります。

お米もあって、食費の節約に大活躍です。

ただし、控除されるのは住民税のおよそ2割までなので、寄付のしすぎは要注意。

ようするに給料が高ければ高いほどに得する制度ですね。

その分税金から控除できる額が高くなるわけですから。

各国の税金一覧

各国ではどのくらい税金を払っているのでしょうか。

財務省が公開している各国の国民負担率を見てみましょう。

日本の最新が2022年度で他の国が2019年度となるため、若干正確な比較にはなりませんが概ね数字は同等と考えていいでしょう。

こうしてみると、日本よりもドイツ、スウェーデン、フランスの国民負担率が高いことがわかります。

イギリスは同程度、アメリカは日本よりも負担率は少ないです。

ただ、財政赤字額も加えた潜在的国民負担率を比較してみると、日本はフランスの次に多いです。

欧州や北欧は社会福祉関係が充実しているイメージがありますが、それを実現するために国民全員でそれなりの負担をしているのです。

手取りは思っていたより引かれた後、増やすには収入を上げるか節税しかない

こんだけ頑張って働いたのに安い給料から税金を引かれて毎月の手取り額はったったこれだけ。

なんて思うことも多いでしょうが、納税は3大義務の一つなのでしょうがないことです。

手取りは総支給額から思ったより引かれてしまった後の金額となるので、これを増やすには収入を上げるか節税をするしかありません。

ただ、節税をするには限界があります。そうなると収入を上げることを目指す方が長期的には現実的と言えるでしょう。

おすすめの転職エージェント

【最大手】リクルートエージェント

まずは登録して損はないエージェント

転職サイト|転職エージェント

多くの非公開求人を保有しており、求人件数はダントツNo.1。

20代の若手から40代のミドル層まで幅広い求人を扱っているので、転職するなら登録必須のサービスです。

まだ方向性の定まっていない方でも、あらゆる業界・職種の情報からピッタリの求人を見つけられるでしょう。

【未経験】ジェイック就職カレッジ

無職・フリーターからの転職に強み

転職エージェント

ジェイック就職カレッジは第二新卒・フリーター・無職・未経験・女性など、属性に合わせて専門的なサポートを行うことで高い内定率を実現させています。

また、ブラック企業を徹底的に除外しているため、利用者の転職後の定着率は91.5%と非常に高い数値を誇っているのも特徴の一つです。

フリーター・中退者29,906名の就活支援実績もあるので、経歴に不安がある方・就活の始め方がわからない方にもおすすめできるサービスです。

【20代・30代】マイナビエージェント

若手でキャリア形成をしたい方

転職サイト|転職エージェント

サポートの充実度が非常に高く、利用者満足度がNo.1の転職エージェントです。

利用者の8割程度が20代、30代となっており、若手社会人から強い支持を得ています。

各業界に精通した専任アドバイザーがサポートするため、専門分野での転職や異業種への転職に関しても心強いサービスです。